榜单筛选条件:理财公司发行的1-3年投资周期公募混合类产品,同系列同投资周期产品保留一只。本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

南财理财通数据显示,截至10月24日,理财公司符合统计要求的1-3年(含)混合类公募产品共有476只。从整体风险收益水平看,1-3年(含)混合类公募产品近一年平均收益率为2.78%,近一年最大回撤和年化波动率分别为1.85%和2.48%。

从机构平均收益情况看,在1-3年(含)混合类公募产品中,宁银理财和徽银理财产品近一年平均收益表现最佳,收益率均超过5%,其中宁银理财产品收益率达到7.42%,招银理财和杭银理财次之,平均收益率分别为4.58%和4.11%。相较之下,华夏理财、中邮理财表现较差,近一年平均收益率分别为0.70%和1.61%。

具体到产品表现上,在理财公司混合类公募产品(1-3年(含)期限)近1年业绩榜单中,有6家理财公司产品上榜,其中宁银理财占据半壁江山,上榜5只产品,招银理财、中银理财、农银理财、南银理财和工银理财各上榜1只产品。其中,榜单前四名产品近一年涨幅超过10%,宁银理财“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”排名首位,近一年净值增长率达到12.92%,招银理财“招智无忧目标2035(两年持有)”排名第二位,近一年净值增长率为12.38%。总的来看,宁银理财上榜产品以偏股混合型、平衡混合型产品为主,在取得较高收益率的同时其最大回撤和年化波动率也相对较高,如榜首产品近一年最大回撤为15.40%,年化波动率为16.33%,投资者在选择购买时需考虑自身的风险承受能力。

本期,课题组将对宁银理财两款上榜产品“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”和“宁赢个股臻选混合类开放式理财产品1号(最短持有2年)”进行分析。

这两款产品都是宁银理财“宁赢个股精选”系列产品,均定位为偏股混合型产品,风险等级均为四级(中高风险),运作模式为最小持有期型,仅投资周期不同,1号为2年持有期,2号为3年持有期。两个产品成立时间接近,1号成立于2021年8月27日,业绩比较基准为6%,2号成立于2021年12月17日,业绩比较基准为6.5%。

从净值表现看,榜首产品“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”成立以来净值波动较大,产品净值9月11日触底反弹一路上行,9月24日收复破净关口,截至10月24日产品最新公布的净值,产品9月11日以来净值反弹17%。不过,产品目前仍处于3年投资周期中,产品成立日购买的投资者需在12月中旬才达到3年持有期。回顾成立以来业绩表现看,产品成立以来累计净值增长率为12.82%,折合年化收益率为4.49%,跑输业绩比较基准6.5%,产品达标情况还有待观察。截至2024年三季度末,产品最新资产规模为2.92亿元。

从持仓情况看,在债市三季度遭遇两次调整的背景下,管理人减持了固收类资产,穿透后债券占比从2024年6月末的20.64%下降到9月末的13.25%,同时产品增持了流动性资产占比,现金及银行存款占比从6月末的1.03%提高到9月末的9.26%。产品的权益仓位基本不变,过去四个季度(2023年底-2024年三季度)一直维持着70%以上的权益仓位,产品三季度末权益仓位也达到77.49%。

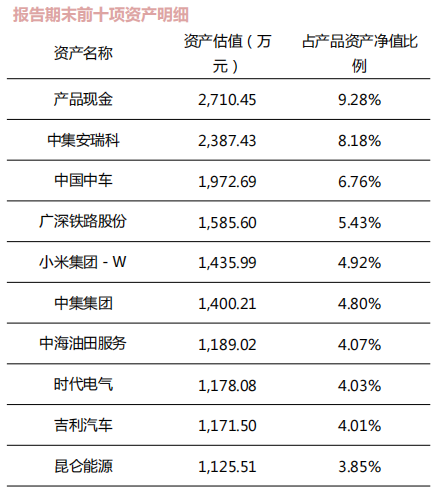

不过,产品虽然没有提高权益仓位,但是也对权益资金进行再调整,前十大持仓资产中的权益类资产占比和资产集中度有所提高,对部分个股进行增持。根据产品三季度报告,产品三季度末除第一大持仓资产为现金类外,其余九项持仓资产均为个股,前十大资产占资产净值比例合计达到55.33%,相比之下,二季度末前十大持仓资产中仅有半数为个股,资产集中度低于50%,为46.12%。从三季度末持仓个股看,管理人主要投资港股市场,持仓个股涵盖铁路运输、能源、汽车制造、机械、通信设备、燃气、电气设备等行业,管理人三季度增持了广深铁路股份、中集集团、中海油田服务、时代电气和吉利汽车。

(“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”2024年三季度末前十大持仓资产)

相比之下,“宁赢个股臻选混合类开放式理财产品1号(最短持有2年)”三季度持仓运作相对保守,在增持现金类资产的同时减持了固收资产和权益资产,其中现金类资产从二季度末的7.69%增加到三季度末的18.26%,持仓比例超过11.18%的债券资产;权益资产仓位从二季度末的70.88%下降到三季度末的64.75%,猜测管理人可能是保持落袋为安,了结获利收益的心态,对后期权益市场呈观望态度。

从产品规模来看,在2023年8月产品持有期满2年后,投资者陆续赎回离场,产品规模逐步降低,2024年三季度末资产净值为4.58亿元,相比2023年末的8.80亿元近乎腰斩,而产品三季度末最高峰规模为14.17亿元。截至产品10月23日净值,产品成立以来累计净值上涨17.72%,折合年化收益率5.61%,跑输业绩比较基准6%。

总的来看,混合类产品近期的亮眼表现离不开股市回暖的助力。伴随着多项政策出台,含权理财产品配置价值进一步显现,不少理财公司趁热打铁宣传含权产品。近日,农银理财、工银理财、中邮理财、招银理财、平安理财、北银理财等多家理财公司开始着力推荐含权理财产品,越来越多的含权理财产品被摆上了“货架”C位。

如民生理财的“民生理财荣竹混合半年持有期4号”处于待售中,风险等级为三级,属于日开型理财产品。施罗德交银理财则将有一只红利策略权益类理财产品“施罗德交银理财得鸿红利股票策略1号”发售。

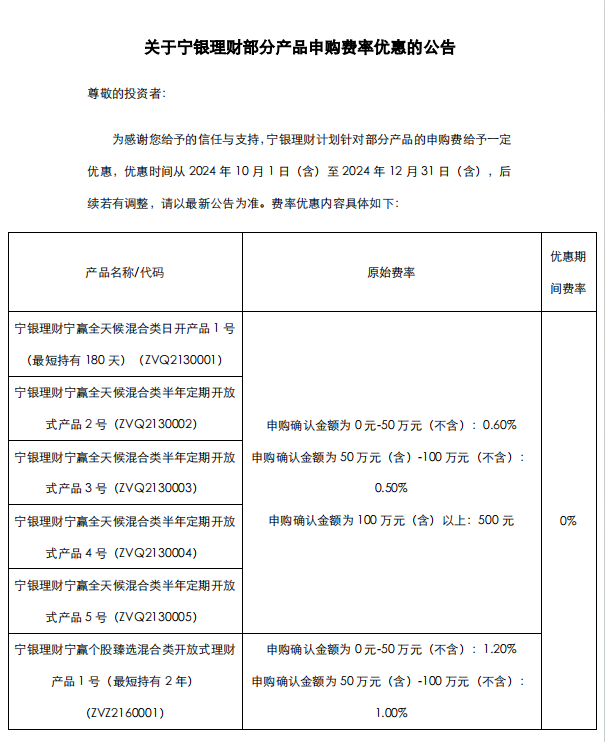

除推广固收+、混合类等含权类产品外,部分理财公司也对产品进行费率优惠,提振投资者购买欲。如宁银理财9月30日公告四季度将部分产品申购费率降低至0,其中涵盖产品范围主要来自宁赢系列和宁耀系列,以混合类产品和权益类产品为主。

不过,降费也难以改变混合类产品和权益类产品的销售困局,R4/R5等级产品的购买面签限制了消费热情。近期,就理财资金入市的问题,招银理财总裁钟文岳表示,希望放开客户购买R4/R5理财必须面签的限制。这一限制大大降低了老百姓参与理财权益产品的积极性。一方面,一旦牛市行情启动,公募基金权益能力建设要远好于理财,如果购买理财还需面签,则老百姓的首选将会是公募权益产品,而非理财权益产品。另一方面公募基金产品线完整、丰富,从ETF到场外指数纯股票主动权益偏股偏债各种仓位的含权产品,如果理财子R4/R5产品还要面签,理财公司的权益将很难发展。

中央政治局:把反腐败斗争进行到底!坚持一体推进不敢腐、不能腐、不想腐